Christoph Gerlinger | MD

Carsten Geyer| MD

Liebe Aktionäre,

Liebe Freunde der SGT German Private Equity,

wir legen Ihnen heute unseren Geschäftsbericht für das Jahr 2021 vor. Im zweiten Halbjahr 2021 hat unsere 100%ige Tochter SGT Capital Pte. Ltd. (SGTPTE) Umsatzerlöse von knapp 11 Mio. EUR (1H21: Null EUR) erzielt. Das Tochterunternehmen wird von der SGT German Private Equity GmbH & Co. KGaA (SGF) seit dessen bilanziellem Zugang am 26.01.2021 voll konsolidiert, sodass sich der Gewinn positiv im IFRS-Konzernergebnis niederschlägt. Mit einem Nettogewinn von 14 Mio. EUR oder 44 Cent pro Aktie im abgelaufenen Geschäftsjahr übertrifft die SGF die Markterwartungen und ihre eigenen Prognosen und Schätzungen deutlich (IFRS Konzern; Vorjahr -5 Cent). Im IFRS-Abschluss ist auf durchschnittlich 33.133.219 Aktien im Geschäftsjahr 2021 abzustellen. Bezogen auf die aktuelle Anzahl von 49.801.800 ausstehenden Aktien beläuft sich das Nettoergebnis noch immer auf 28 Cent pro Aktie.

Die Zahl der ausstehenden Aktien verringerte sich vom 1.01.2021 bis zum 30.06.2022 durch den Erwerb von 11.052.200 eigenen SGF-Aktien von 60.311.300 auf 49.801.800. Der Streubesitz erhöhte sich damit um 3,6 Prozentpunkte oder 21%. Der Wert je ausstehender Aktie erhöht sich durch die Verringerung der Anzahl ausstehender Aktien ceteris paribus um 21% oder 0,31 EUR pro Aktie.

Die SGF hatte die SGTPTE Anfang 2021 übernommen, um ihr vorheriges Geschäftsmodell des Investierens aus der eigenen Bilanz in das Asset Management von Investorenkapital zu transformieren. Damit verfolgt sie die Strategie, insbesondere aus Asset Management Fees nachhaltige, planbare Profitabilität zu erzeugen und auf einen Wachstumspfad zurückzukehren.

Die von der Asset Management-Tochter erzielten Umsätze markieren den Beginn der aus dem transformierten Geschäftsmodell der SGT German Private Equity erwarteten Erlösströme. Diese werden die künftige Ertragslage der SGT German Private Equity prägen.

Die SGF schlägt ihren Aktionären in der Hauptversammlung am 18. August 2022 erstmals die Zahlung einer Dividende vor, in Höhe von 2 Cent pro Aktie. Daneben möchte die SGF ihren Aktionären im 3. Quartal 2022 ein öffentliches Aktienrückkaufangebot unterbreiten. Das geplante Volumen des Aktienrückkaufs beträgt rund 5 Mio. EUR oder 10 Cent pro Aktie. Insgesamt schüttet die SGF damit 6 Mio. EUR oder 12 Cent pro Aktie an ihre Aktionäre aus. Das entspricht 8% ihrer Marktkapitalisierung.

Seit dem Erwerb der SGTPTE in Singapur sind wir ein in Deutschland beheimateter, börsennotierter Private Equity-Asset Manager.

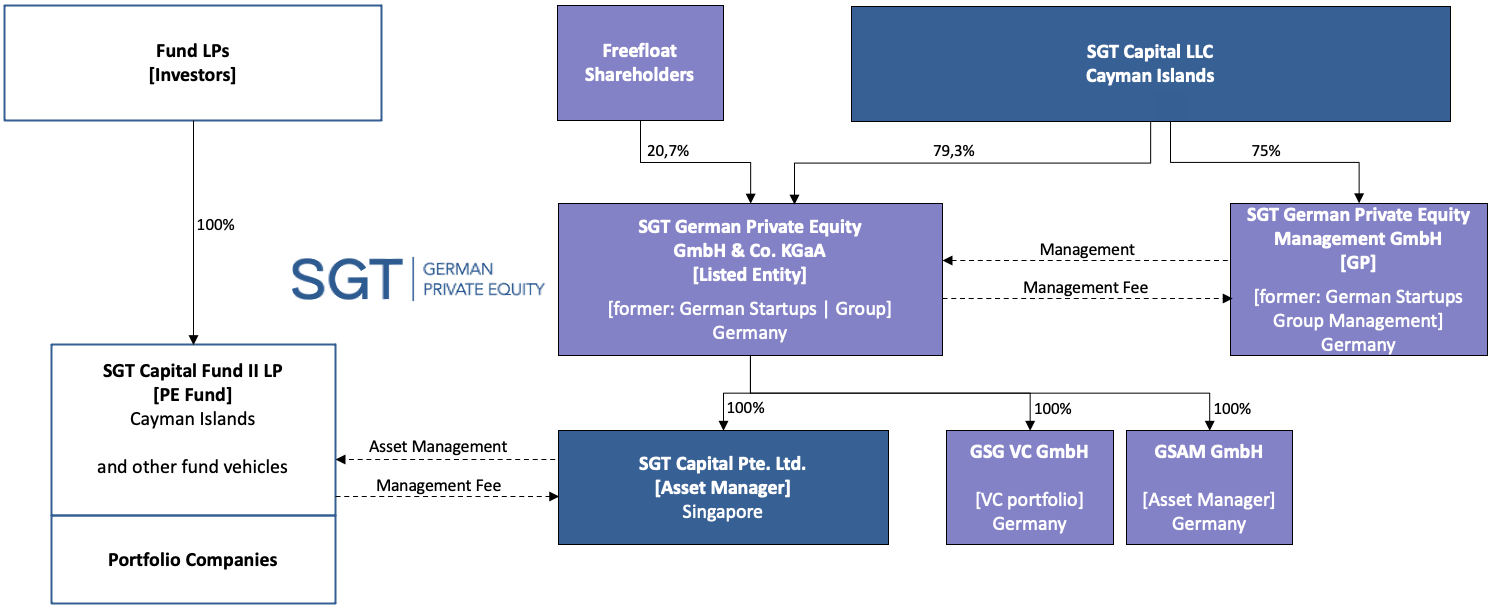

Unsere gesellschaftsrechtliche Struktur zum hat sich seit dem 27.01.21 nicht mehr geändert:

Geschäftsbereich „Asset Management“

Unsere hundertprozentige Tochtergesellschaft SGTPTE gab am 1. Juni 2022 das Closing ihrer ersten Private Equity Transaktion bekannt, der Akquisition von Utimaco. Die hierfür noch ausstehenden Genehmigungen des britischen Wirtschafts- und Energieministeriums wurden im Februar und die des Bundesministeriums für Wirtschaft und Klimaschutz Anfang Mai 2022 erteilt, nach Genehmigung durch das Committee on Foreign Investment in the United States (CFIUS) Ende letzten Jahres. Unter den Investoren sind namhafte Adressen wie EQT, Bain Capital Credit und Tyrus Capital sowie institutionelle Anleger wie Capital Dynamics, Commonfund, Flandrin Capital, University of Wisconsin Foundation, UBS Global Wealth Management und SGT Capital Fund II. Wie geplant fand gleichzeitig das First Close des SGT Capital Fund II statt. Die SGTPTE verwaltet damit von ihr aufgelegte Private Equity-Fonds und ein Joint Venture mit einem asiatischen Finanzdienstleister in einem Gesamtvolumen von mehr als 800 Mio. USD.

Die nunmehr erworbene Utimaco Verwaltungs GmbH ist ein stark wachsender, hochprofitabler globaler Marktführer bei High-End-Cyber Security-Software mit Sitz in Aachen, Deutschland, und Campbell, Kalifornien, USA. Utimaco beschäftigt mehr als 470 Mitarbeiter und erzielt einen dreistelligen Millionenumsatz.

Geschäftsbereich „Investment“

Bei zwei der drei Fokusbeteiligungen konnten wir im Jahr 2021 einen Wertzuwachs verbuchen. Insgesamt gab es im Jahr 2021 im VC Geschäft zwei nennenswerte Follow-on Investments bei den folgenden Portfoliounternehmen –

• AuctionTech

• Soundcloud Beteiligungs GmbH mit ihrer Beteiligung an Soundcloud

sowie die folgenden Exits bzw. Anteilsveräußerungen –

• Anacapa mit ihrer Beteiligung an der Social Fashion Company (Armed Angels)

• Animoca (zuvor getauscht aus Stryking Entertainment, Teilverkauf)

• Lingoda

• Mister Spex (Teilverkauf)

• OneF Holding mit ihrer Beteiligung an OneFootball

Nach dem Bilanzstichtag haben wir die folgenden Exits bzw. Anteilsveräußerungen erzielt –

• Animoca (zuvor getauscht aus Stryking Entertainment, Restverkauf)

• Mister Spex (Teilverkauf)

Zum 31. Dezember 2021 hält die Gesellschaft drei Fokusbeteiligungen. Diese drei Beteiligungen machen zusammen 79% des Werts aller 14 aktiven Minderheitsbeteiligungen aus. Diese sind –

• AuctionTech

• remerge

• Mister Spex

Die SGF hat sich jüngst mit 6 Mio. EUR an einem der Ko-Investment-Fonds beteiligt, der von der SGTPTE gemanagt wird und seinerseits an Utimaco beteiligt ist.

Das Führungsteam der SGT Capital – einschließlich des Management-Teams der 2019 gegründeten SGTPTE – besteht aus der nahezu gesamten Führungsebene eines Vorläufer-Private Equity-Unternehmens, das zwischen 2015 und Anfang 2020 mit sehr erfolgreichen Private Equity-Investments von über einer Milliarde USD signifikanten Wert für seine Investoren geschaffen hat. Für ihren neuen Private Equity-Fonds SGT Capital Fund II mit geografischem Fokus auf Europa und Nordamerika und Branchenfokus auf Healthcare & Medizintechnik, Business Services & Data Analytics sowie Advanced Industrials, strebt SGT Capital ein Fundraising-Zielvolumen von 2 Mrd. USD an, wobei sie höchstens 3,5 Mrd. USD akzeptieren kann (hard cap). Die Führungskräfte von SGT Capital sind erfahrene Experten aus marktführenden Private Equity-Häusern, Investmentbanken und Managementberatungen und bringen in Summe über 100 Jahre Investmenterfahrung mit. Zusammen hat das Führungsteam der SGT Capital eine herausragende Erfolgsbilanz auf globaler Ebene, nachdem es in den letzten fünf Jahren gemeinsam an großen Transaktionen in Europa, Israel und USA gearbeitet hat.

Im September 2021 konnten wir außerdem eine strategische Partnerschaft mit Tyrus Capital, einem Alternative Investment Manager, für Private Equity- und Kapitalmarkttransaktionen in den USA und Europa verkünden. Zusammen mit Tyrus Capital werden wir gemeinsam, neben unserer jeweiligen Investment-Erfolgshistorie, komplementäre Fähigkeiten in die Partnerschaft einbringen: die umfassende Kapitalmarktexpertise von Tyrus Capital und ihren Zugang zu Institutionellen Investoren, kombiniert mit der Fähigkeit der SGT German Private Equity, große M&A-Transaktionen zu sourcen, zu selektieren und durchzuführen.

Bzgl. unseres Heritage VC-Portfolios, also unseren Minderheitsbeteiligungen an deutschen Wachstumsunternehmen, stellen wir bis auf Weiteres die Gewinnrealisierung durch Anteilsverkäufe aus dem Minderheitenportfolio in den Vordergrund. Im Jahr 2021 konnten wir – wie oben erwähnt – schon fünf Beteiligungen vollständig veräußern und bei zwei davon jeweils einen siebenstelligen Veräußerungserlös erzielen.

Die SGTPTE birgt für den SGF-Konzern die Chance, eine nachhaltige, planbare und hohe Profitabilität zu erreichen. Darüber hinaus besteht die Chance, bei Erfolg ihres neuen Private Equity-Fonds, in drei bis vier Jahren Folgefonds aufzulegen.

Das bei der GSGVC bestehende „Heritage VC Portfolio“ birgt für den SGF-Konzern die Chance, weitere Wertzuwächse, Erträge aus Ausschüttungen und/oder Veräußerungsgewinne zu erzielen.

Wir danken unserem Team für die geleistete Mitarbeit und seinen Beitrag zum gemeinsamen Erfolg und sehen unser Unternehmen in einer sehr aussichtsreichen Lage.

Frankfurt am Main, im Juli 2022

Christoph Gerlinger

MD | Geschäftsführer

SGT German Private Equity Management GmbH

Carsten Geyer

MD | Geschäftsführer

SGT German Private Equity Management GmbH

Hier gelangen Sie zum vollständigen Geschäftsbericht 2021

HINWEIS BETR. RECHTSAUSEINANDERSETZUNGEN

Die SGT German Private Equity fordert weiterhin von Nikolas Samios, Geschäftsführer von PropTech1 Ventures und ehemaliger COO/CIO der damaligen German Startups Group (GSG, jetzt SGF) in den Jahren 2014 bis 2017 gerichtlich eine Vergütung von 130.000 EUR zzgl. MwSt. zurück, die seine wiredworld GmbH in 2015 bei dem Anteilsverkäufer eines Unternehmens eingefordert und vereinnahmt hat, an dem sich die damalige GSG im gleichen Jahr mit 1,76 Mio. EUR beteiligte. Wir sind der Auffassung, dass diese drittseitige 7,4%-ige Vergütung zu unseren Lasten erfolgte und zudem marktunüblich hoch war und uns somit zu erstatten ist. Die Gegenseite ist anderer Meinung und verteidigt sich gegen die Klage. Nikolas Samios hatte Christoph Gerlinger zwar in 2015 vorab die Absicht offengelegt, im Falle eines Anteilskaufvertrags bei den Verkäufern einen Provisionsanspruch geltend zu machen. Dies zu tun hatte ihn Christoph Gerlinger sodann aufgefordert zu unterlassen und stattdessen höchstens eine Abfindung für etwaige noch nicht vergütete Leistungen zu vereinbaren, weil es ausgerechnet die von Nikolas Samios damals mitgeleitete GSG selbst war, die die fraglichen Anteile erwarb, und das dem Streubesitz und der Anlegerpresse nicht erklärbar sei, sondern eine Art Skandal und Entrüstung verursachen würde. In 2021 wurde darüberhinaus offenbar, dass Nikolas Samios‘ wiredworld 2017 während seiner Tätigkeit als Geschäftsführer der damaligen German Startups Group eine Geheimvereinbarung mit der Hauptgesellschafterin eines Portfoliounternehmens der GSG getroffen hatte, bei der Inhalt und sogar bloße Existenz strenger Vertraulichkeit unterworfen war.

Daneben klagt die SGT German Private Equity gegen den PropTech1 Fund I GmbH & Co. KGaA, die PropTech 1 Management GmbH und Nikolas Samios, auf die Unterlassung von Aussagen in deren Investorenpräsentation, die wir als Wettbewerbsverstöße betrachten. Unserem Antrag auf Erlass einer einstweiligen Verfügung wurde zwar nicht stattgegeben, weil die Gegenseite nicht ausreichend über die Ablehnung ihres Antrags auf Fristverlängerung in Kenntnis gesetzt worden war, jedoch befindet sich die Sache nun im sog. Hauptsacheverfahren. Im Rahmen der Auseinandersetzung hat das LG Berlin bereits geäußert, dass es einige der von uns beanstandeten werblichen Aussagen der PropTech1 als unzulässig ansieht.

Zudem hat die SGT German Private Equity Nikolas Samios mehrfach außergerichtlich zur Herausgabe von Geschäftsunterlagen aufgefordert, die er während seiner Tätigkeit für uns ab dem Jahr 2013 erlangt hat, bis am 19.07.17 die Dienstleistungsverträge mit Nikolas Samios‘ Cooperativa mit sofortiger Wirkung aufgehoben und ihm die Prokura entzogen wurde. Nach unserer Ansicht sind solche Unterlagen einschließlich Verträge und Korrespondenz üblicherweise mit dem Ausscheiden zurückzugeben und haben wir einen Rechtsanspruch darauf. Nikolas Samios ist jedoch anderer Meinung und verweigert die Herausgabe. Wir sahen uns deshalb gezwungen, auf Herausgabe zu klagen.